Se in passato abbiamo parlato di come investire nel 2024, oggi faremo un passo avanti e vi mostreremo come leggere un’azione. Quando guardate il titolo di una compagnia, come ad esempio Nvidia, noterete una serie di indici oltre al prezzo. Ma cosa significano e come si interpretano? Intanto benvenuti su Giipsy Blog, il portale dell’informazione finanziaria!

Comprendere i vari indici che descrivono un’azione è fondamentale per fare scelte d’investimento informate. Ogni indice racconta una parte della storia finanziaria di una compagnia e vi aiuta a valutare la sua salute economica, le sue prospettive di crescita e il potenziale rendimento del vostro investimento.

Oggi, con questo nuovo contenuto, vi forniremo una guida completa su come leggere un’azione. Scopriremo insieme cosa sono, come si calcolano e perché sono così importanti. Vi guideremo passo dopo passo attraverso i principali indici finanziari che troverete accanto al prezzo di un’azione e vi spiegheremo come utilizzarli per fare scelte d’investimento più consapevoli.

Il Market Cap o capitalizzazione di mercato.

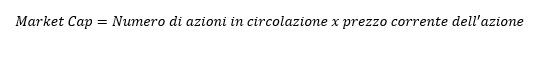

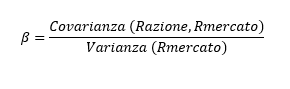

Il primo valore da esaminare per sapere come leggere un’azione è vedere la capitalizzazione di mercato di un’azienda. Questo valore è spesso abbreviato come “market cap”. È una misura del valore totale di mercato di una società quotata in borsa. Viene calcolata moltiplicando il numero totale delle azioni in circolazione per il prezzo corrente di una singola azione.

Come si Calcola il Market Cap?

Il calcolo del market cap è piuttosto semplice. Si usa la formula:

Per esempio, se la società XYZ ha 50 milioni di azioni in circolazione e il prezzo di mercato di ciascuna azione è di 10 €, la capitalizzazione di mercato sarà:

Come leggere un azione: A Cosa Serve il Market Cap?

Il market cap è utilizzato per dare un’indicazione del valore di una società nel mercato azionario. È uno strumento utile per confrontare il valore di diverse aziende e valutare la dimensione e la stabilità di una società. Gli investitori lo usano spesso per classificare le società in diverse categorie:

- Large Cap: Società con una capitalizzazione di mercato superiore ai 10 miliardi di dollari. Queste aziende tendono ad essere più stabili e meno volatili.

- Mid Cap: Società con una capitalizzazione di mercato tra i 2 e i 10 miliardi di dollari. Offrono un equilibrio tra crescita e stabilità.

- Small Cap: Società con una capitalizzazione di mercato inferiore ai 2 miliardi di dollari. Queste aziende sono spesso più volatili ma possono offrire maggiori potenziali di crescita.

Conoscere la capitalizzazione di mercato di una società è importante per diverse ragioni. In primo luogo, permette di valutare il rischio. La classificazione fatta prima permette di costruirsi un’idea sul livello di rischio della società. La valutazione del rischio consente agli investitori di assumere decisioni funzionali ai loro obiettivi d’investimento per tolleranza al rischio e per orizzonte temporale.

Fattori che Influenzano il Market Cap

Cosa influenza tale valore? Scopriamolo. Il market cap è influenzato sia dal numero di azioni in circolazione sia dal prezzo delle azioni, le cui variazioni dipendono da:

- Domanda e Offerta: I prezzi delle azioni fluttuano costantemente in base alla domanda e offerta nel mercato.

- Emissione di Nuove Azioni: Se una società emette nuove azioni, il numero di azioni in circolazione aumenta, modificando il market cap.

- Ri-acquisto di Azioni: Quando una società riacquista le proprie azioni, il numero di azioni in circolazione diminuisce, influenzando il market cap.

- Esercizio di Warrant: L’emissione di nuove azioni derivante dall’esercizio di warrant può aumentare il numero di azioni in circolazione e, quindi, il market cap.

- Frazionamenti Azionari: Anche se un frazionamento azionario modifica sia il prezzo delle azioni che il numero di azioni in circolazione, l’effetto complessivo sul market cap è nullo. Ad esempio, in un frazionamento 2 per 1, il numero di azioni raddoppia ma il prezzo si dimezza.

Come leggere un’azione con il Valore Beta di un’Azione?

Immagina di voler investire in un’azione, ma sei incerto sul rischio associato. Non vuoi commettere errori con i tuoi preziosi risparmi. E se esistesse un modo per misurare il rischio di un’azione? È qui che entra in gioco il “beta“, Spiegato bene nel glossario di Borsa Italiana.

Il beta è un parametro cruciale per gli investitori perché misura il livello di rischio di un’azione rispetto al mercato complessivo. Confronta i movimenti del prezzo di un’azione con quelli del mercato, fornendo informazioni su quanto il prezzo dell’azione fluttua in risposta ai cambiamenti del mercato.

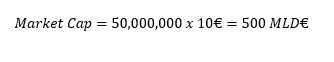

Come si Calcola il Beta?

Il beta si calcola utilizzando i dati storici sui movimenti di prezzo di un’azione e del mercato. Il calcolo del beta si basa sulla covarianza dei rendimenti dell’azione con i rendimenti del mercato, divisa per la varianza dei rendimenti del mercato. La formula è:

Dove:

𝑅azione sono i rendimenti dell’azione.

R mercato sono i rendimenti del mercato.

Questa formula fornisce una rappresentazione numerica della volatilità dell’azione rispetto al mercato.

Interpretazione del Beta

Beta = 1: L’azione si muove in linea con il mercato.

Beta

Beta > 1: L’azione è più volatile del mercato, quindi più rischiosa.

Perché il Beta è Importante per gli Investitori?

Il beta è importante perché offre agli investitori un modo per valutare il rischio di un’azione in relazione al mercato complessivo. Ecco come interpretarlo:

- Investitori avversi al rischio: Potrebbero preferire azioni con beta inferiore a 1, perché queste tendono a essere meno volatili e offrono una certa stabilità.

- Investitori disposti a rischiare: Potrebbero optare per azioni con beta superiore a 1, perché queste hanno il potenziale di offrire rendimenti più elevati durante le fasi rialziste del mercato.

Limiti del Beta

Nonostante il beta sia uno strumento prezioso, presenta alcune limitazioni perché si basa su dati storici così come il rapporto P/E che vedremo dopo. Il valore riflette il comportamento passato dell’azione, il che potrebbe non rappresentare accuratamente i futuri andamenti del mercato. Inoltre, non considera i rischi associati a settori altamente volatili o a situazioni aziendali particolari. I valori di beta possono cambiare in base alle condizioni di mercato e altri fattori; quindi, è importante non fare affidamento esclusivo su di esso.

Beta e Strategia di Investimento

L’utilizzo del beta può aiutare gli investitori a prendere decisioni informate e a gestire il rischio perché permette di diversificare il portafoglio. Come? Selezionando azioni con beta diversi può aiutare a creare un portafoglio bilanciato che risponde in modo prevedibile ai cambiamenti del mercato.

Durante periodi di incertezza economica, investire in azioni con beta basso può ridurre l’esposizione al rischio di mercato.

Cos’è il Rapporto Prezzo/Utile (P/E) e Come Funziona?

Se stai pensando di investire in azioni e vuoi capire se stai facendo una buona scelta, il rapporto Prezzo/Utile, noto come P/E, è uno degli strumenti più utili a tua disposizione. Il P/E ti aiuta a valutare se un’azione è sottovalutata o sopravvalutata, offrendoti una visione chiara delle aspettative del mercato sulle performance future di una società.

Definizione di P/E

Il P/E (Price/Earnings) è il rapporto tra il prezzo corrente di un’azione e gli utili per azione (EPS) della società. Riflette quante volte l’utile è incorporato nel prezzo delle azioni. Esistono due principali varianti del P/E:

- Trailing P/E: Basato sugli utili realizzati negli ultimi 12 mesi.

- Forward P/E: Basato sugli utili attesi per i prossimi 12 mesi.

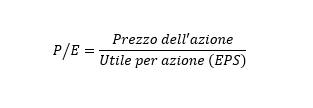

Come leggere un azione e calcolare il P/E?

La formula per calcolare il P/E è semplice:

Ad esempio, se un’azione ha un prezzo di mercato di 50 euro e l’EPS è di 5 euro, il P/E sarà:

Questo significa che, ipotizzando utili costanti, ci vorrebbero 10 anni per recuperare l’investimento iniziale tramite gli utili generati dalla società.

Come leggere un azione: Interpretazione del P/E

Il P/E può fornire molte informazioni utili. Per sapere come leggere un’azione è essenziale interpretarlo correttamente:

- P/E Alto: Indica che gli investitori sono disposti a pagare di più per ogni euro di utili, spesso perché si aspettano una crescita futura significativa. Tuttavia, può anche segnalare che l’azione è sopravvalutata.

- P/E Basso: Può indicare che l’azione è sottovalutata o che gli investitori hanno basse aspettative sulla crescita futura. In alcuni casi, potrebbe anche segnalare problemi nel business dell’azienda.

Bisogna prestare attenzione su come leggere un’azione quando guardiamo a questo rapporto perché gli utili possono essere influenzati da politiche di bilancio, accantonamenti e altri fattori che potrebbero distorcere il valore reale. Inoltre, non Considera il Debito. Il P/E non prende in considerazione il livello di indebitamento della società, che può essere cruciale per una valutazione completa.

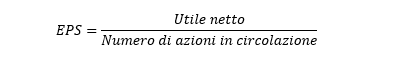

EPS (Utile per Azione)

L’EPS è una componente chiave del P/E. Rappresenta gli utili netti della società divisi per il numero totale di azioni in circolazione. È un indicatore importante delle performance aziendali e della capacità di generare profitti per gli azionisti.

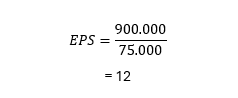

Come si Calcola l’EPS?

L’EPS (Earnings Per Share) è una metrica fondamentale che rappresenta l’utile netto di una società diviso per il numero totale di azioni in circolazione. La formula è:

Ad esempio, supponiamo che la società XYZ abbia un utile netto di €900.000 e 75.000 azioni in circolazione. L’EPS sarebbe:

Come leggere un azione: A Cosa Serve l’EPS nel Trading?

Questo valore è importante per chi fa trading. Viene spiegato molto bene nel glossario IG. Possiamo dire che l’EPS è un indicatore cruciale per valutare i fondamentali di un’azienda. Ma cosa ci mostra?

- Redditività: L’EPS mostra se una società è redditizia. Un EPS elevato indica che l’azienda sta generando profitti significativi per azione.

- Calcolo del P/E: L’EPS è utilizzato per calcolare il rapporto P/E, che aiuta a determinare se un’azione è sottovalutata o sopravvalutata rispetto ai suoi utili.

- Valutazione della Crescita: L’EPS può indicare le prospettive di crescita di una società. Un EPS crescente suggerisce che l’azienda sta migliorando la sua capacità di generare utili.

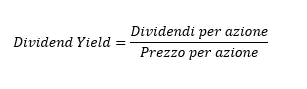

Il Dividend Yield e Come Funziona?

Il dividend yield è uno degli indicatori chiave per valutare quanto guadagnerai in dividendi annuali per ogni euro investito in un’azione, un fondo comune o un ETF (fondo negoziato in borsa). Questo rapporto ti permette di capire quale sarà il rendimento annuo del tuo investimento in base al prezzo corrente del titolo.

Come leggere un azione: Significato del Dividend Yield

In termini semplici, il dividend yield rappresenta il dividendo annuale pagato da un titolo, espresso come percentuale del suo prezzo corrente. È un modo per misurare il rendimento generato dai dividendi rispetto all’investimento effettuato.

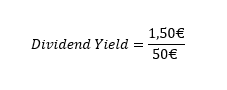

La formula per calcolare il dividend yield è:

Ad esempio, se il prezzo delle azioni di una società è di 50 euro e la società paga dividendi annuali pari a 1,50 euro per azione, il dividend yield sarà:

Convertendo il decimale in percentuale, otterrai un dividend yield del 3%. Questo significa che, investendo nelle azioni della società a questo prezzo, guadagneresti il 3% all’anno in dividendi, supponendo che il dividendo rimanga invariato.

Importanza del Dividend Yield

Capire come funziona il dividend yield è cruciale per diversi motivi:

- Reddito Passivo: Un dividend yield elevato può fornire un reddito passivo interessante per gli investitori.

- Interesse Composto: Reinvestire i dividendi anziché incassarli può aumentare significativamente i tuoi guadagni grazie all’interesse composto.

- Valutazione dell’Investimento: Il dividend yield aiuta a identificare il valore di un titolo e a valutare le prospettive di crescita della società.

Cosa Influisce sul Dividend Yield?

Come leggere un azione: Prezzo del Titolo

Il principale fattore che influisce sul dividend yield è il prezzo delle azioni. Quando il prezzo di un’azione aumenta, il dividend yield diminuisce, a meno che la società non aumenti i dividendi pagati. Una diminuzione del dividend yield dovuta a un aumento del prezzo dell’azione potrebbe indicare che gli investitori hanno fiducia nell’azienda e la considerano un buon investimento.

Andamento del Settore

È importante confrontare i dividend yield delle società all’interno dello stesso settore, poiché i rendimenti possono variare significativamente tra diversi settori. Ad esempio, i titoli dei beni di consumo potrebbero avere dividend yield diversi rispetto ai titoli energetici.

Crescita Aziendale

Le aziende consolidate e stabili tendono a pagare dividendi più elevati rispetto alle aziende più nuove e in forte crescita, che spesso reinvestono gli utili per espandersi piuttosto che distribuirli agli azionisti.

Fondamentali dell’Azienda

Un dividend yield elevato può essere attraente, ma può anche segnalare problemi. Ad esempio, un alto dividend yield potrebbe derivare da un calo del prezzo delle azioni dovuto a difficoltà finanziarie della società. In alcuni casi, le aziende in difficoltà aumentano i dividendi per attirare nuovi investitori, ma tali dividendi potrebbero non essere sostenibili a lungo termine.

Come leggere un azione: Qual è un Buon Dividend Yield?

Un dividend yield tra il 2% e il 6% è generalmente considerato positivo, ma la bontà di un dividend yield dipende anche dai tuoi obiettivi di investimento. Gli investitori prossimi alla pensione potrebbero preferire titoli con dividend yield affidabili e sostenibili, mentre gli investitori più giovani potrebbero concentrarsi su titoli con potenziale di crescita.

Il Dividend Yield e Altri Fattori di Scelta

Il dividend yield è importante, ma non dovrebbe essere l’unico fattore nella scelta dei tuoi investimenti. È fondamentale considerare il dividend yield come parte di un quadro più ampio, insieme ad altre misure come la performance del titolo rispetto ai principali indici di riferimento e i fondamentali aziendali.

Conclusioni: Come Leggere e Interpretare un Azione

Abbiamo esplorato in dettaglio i principali indici finanziari che accompagnano il prezzo di un’azione, scoprendo come ciascuno di essi fornisca una prospettiva unica sulla salute finanziaria di una compagnia e sul potenziale rendimento del vostro investimento. Ma come si possono utilizzare tutte queste informazioni per prendere decisioni d’investimento informate?

Per prendere decisioni d’investimento informate, è essenziale combinare le metriche appena viste e contestualizzarle nel quadro generale dell’azienda e del settore di appartenenza. Non affidarsi mai a un solo indicatore: analizzare i fondamentali aziendali, le condizioni di mercato e le tendenze del settore è cruciale. Inoltre, diversificare il portafoglio aiuta a gestire meglio il rischio.

Se siete nuovi nel mondo degli investimenti, considerate l’idea di consultare un consulente finanziario per avere una guida esperta. Continuate a seguire Giipsy Blog per approfondimenti e diventate investitori più informati e sicuri. Buon investimento!